Como se sabe, os avanços tecnológicos estão presentes em todos os segmentos de nosso cotidiano, seja na saúde, na segurança pública, na educação, no esporte e nas atividades econômicas em geral.

Naturalmente, o Direito, como uma ciência que visa a regular a vida em sociedade, também precisa se adaptar às constantes mudanças promovidas pelo advento e expansão de novas tecnologias, sendo que um dos fenômenos tecnológicos de maior repercussão na atualidade são os criptoativos.

E, considerada a grande velocidade com a qual as informações circulam, não demorou muito para que os criptoativos invadissem o campo de interesse de investidores e demais atores do mercado imobiliário, atraindo, em consequência, os desafios da regulação e a atenção da mídia.

Com efeito, é impossível ficar indiferente a manchetes como estas, publicadas em grandes portais de notícias: “Idosa de 82 anos usa NFT para comprar 20% de apartamento no RS” e “Tokenização das coisas chega ao mercado imobiliário e de florestas”. As matérias falam em “propriedades digitalizadas”, “selo de autenticidade digital”, “non fungible token”, “criptomoedas”, “tecnologia Blockchain” e “lançamento de prédios com contratos de apartamentos já digitalizados”.

Para quem conhece pouco sobre o assunto, as muitas perguntas são inevitáveis.

Afinal, o que é NFT? Qual é a segurança de uma criptomoeda? Como funciona o Blockchain?

E, mesmo para quem já está habituado a essa temática, as reflexões acerca dela continuam sendo instigantes, uma vez que estamos vivenciando transformações que estão longe de chegar a um ponto final (se é que existirá um ponto final).

É neste contexto que trataremos, neste artigo, da chamada tokenização imobiliária, um fenômeno que já impacta significativamente o mercado de imóveis e que tem gerado perspectivas bem interessantes para um setor que é essencial na dinâmica macroeconômica do país e que, por isso mesmo, é amplamente considerado com um verdadeiro “termômetro” da saúde dos negócios no Brasil e no mundo.

Índice

A tokenização no mercado imobiliário e os impactos do mercado imobiliário na economia

Em linhas gerais, é possível afirmar que quando o mercado imobiliário está em crescimento, um contingente maior de pessoas e empresas está disposto a fazer investimentos de maior porte ou a mais longo prazo. Aliás, não é à toa que os imóveis são a maior classe de ativos do mundo, representando um valor estimado de R$ 225 trilhões.

Apesar das inegáveis dificuldades enfrentadas pela economia mundial nos últimos tempos (pandemia, guerra na Ucrânia e incertezas políticas), o fato de que a intenção de aquisição de imóveis tende a continuar crescendo anima as cadeias produtivas relacionadas ao mercado imobiliário.

Nesse movimento estão inseridas as vantagens vislumbradas e já percebidas com a tokenização de imóveis, que, aliando segurança, por meio da tecnologia Blockchain, e a possibilidade de realização célere e com custos reduzidos de novos negócios, promete fomentar a indústria imobiliária de maneira revolucionária, promovendo o tão desejado desenvolvimento socioeconômico.

Bom, uma vez descrito o cenário em que o fenômeno da tokenização de imóveis se enquadra, vamos a alguns conceitos que te ajudarão a desmistificar um tema que, à primeira vista, assusta pela novidade e pela presença de muitos termos técnicos.

Não se preocupe! Seremos bem didáticos para que, ao final do texto, você leve consigo a certeza de que, daqui em diante, tokenização imobiliária não será mais “grego” para você.

Ah, e não se esqueça de clicar nos links disponibilizados no artigo para compreender melhor algumas das questões técnicas que precisamos expor aqui para tornar este conteúdo o mais completo possível.

Criptoativos

Um ativo é todo bem, tangível ou intangível, que possui valor e integra determinado patrimônio. Um veículo, um imóvel, uma marca, tudo aquilo que pode ser valorado, precificado e negociado pode ser considerado um ativo.

Já um criptoativo é um ativo que existe unicamente em meio digital. As criptomoedas são as espécies mais conhecidas de criptoativos.

Nos materiais que estão disponíveis sobre criptoativos, você também irá se deparar bastante com expressões como:

- O já citado non-fungible token (token não fungível, o badalado “NFT”);

- Stablecoins (criptomoedas vinculadas a ativos estáveis para controle da volatilidade de seu valor, com lastro em moedas fiduciárias, metais preciosos ou commodities);

- Finanças descentralizadas/DeFi (conjunto de aplicações, projetos, serviços e produtos financeiros que rodam em um ecossistema sem intermediários); e

- Web3 (nova arquitetura de compartilhamento de dados e recursos entre usuários, mais livre e independente das gigantes Amazon, Google e Microsoft, que controlam mais de 70% de todas as informações armazenadas nas já popularizadas nuvens digitais).

Os criptoativos são operados nas plataformas mantidas pelas entidades que os emitem, sempre a partir do método Peer 2 (to) Peer ou P2P, em que um criptoativo vai de um ponto a outro de uma cadeia sem ter de passar por um intermediário, ao contrário do que ocorre, por exemplo, no mercado de ações, em que aquele que vende e aquele que compra um título mobiliário precisam da intermediação de corretoras e distribuidoras, reguladas e fiscalizadas pelo Banco Central e pela Comissão de Valores Mobiliários (CVM), para que uma determinada transação possa ocorrer.

Existe segurança sem intermediários oficiais?

Para quem já se rendeu ao mercado cripto, a resposta é sim: a tecnologia que assegura a confiabilidade e rastreabilidade (e logo, a segurança) das operações feitas com criptoativos é o Blockchain, que armazena dados abstratamente inseridos em sequência por meio de blocos interligados, formando uma corrente de transmissão em que todas as transações são registradas de modo permanente e à prova de violações.

Está confuso? Para facilitar, visualize o Blockchain como um “livro virtual público” em que são armazenados registros eletrônicos e invioláveis de todas as operações passadas que ocorreram em uma determinada cadeia, sendo que todos os participantes dessa cadeia podem auditar esses registros.

Vamos tentar simplificar ainda mais: pelo Blockchain, qualquer transferência de dados de um ponto A para um ponto B nesse ambiente virtual (a compra e venda de um criptoativo, por exemplo) é validada por meio de inúmeros outros computadores ligados à rede, garantindo a veracidade e a segurança da transação em razão de um processo denominado mineração de dados, que garante a confiabilidade desse “livro virtual público” que mencionamos.

Em tese, (ainda) não há, em nosso planeta, capacidade computacional suficiente para que alguém consiga “quebrar” a segurança do sistema Blockchain, estruturado a partir da função hash, uma operação criptográfica que cria identificadores únicos para cada bloco de informações, uma espécie de “assinatura digital” ou “selo de autenticidade digital” (como referido em uma das matérias indicadas no início deste texto).

E considere que os mineradores de dados são remunerados (em criptomoedas!) para trabalhar no sentido de garantir a segurança do “livro virtual público”, havendo um forte incentivo, portanto, à manutenção da confiabilidade da tecnologia Blockchain.

Agora as coisas já estão ficando mais claras para você, certo?

Sharing Economy

Antes de chegarmos ao nosso destino neste artigo, que é o tema da tokenização imobiliária propriamente dita, vamos passar por alguns pontos que se relacionam com o nosso objeto de estudo.

O primeiro deles é a prática conhecida como sharing economy, cultura de compartilhamento para compra ou utilização de bens e serviços.

Um bom exemplo de sharing economy é a multipropriedade, que abordamos recentemente em outro artigo do blog.

Em síntese, a sharing economy facilita e democratiza a aquisição de bens e serviços, possibilitando que um número maior de pessoas se beneficie deles com uma correspondente redução dos custos para todos os envolvidos.

Smart contracts

Como nos negócios jurídicos convencionais, as transações envolvendo criptoativos também demandam contratos para serem efetivadas.

Esses contratos, gerados a partir da própria plataforma em que ocorrem as operações com criptoativos, costumam ser intitulados smart contracts, expressão que, em tradução livre, significa “contratos inteligentes”.

No caso de transações feitas por meio da tecnologia Blockchain, um smart contract é um instrumento eletrônico automaticamente gerado após a conclusão de cada negócio. Cláusulas contratuais previamente definidas são automaticamente incorporadas, a partir de códigos de programação, conforme ocorre o cumprimento das obrigações de cada uma das partes da operação.

Quer um exemplo?

Suponha que uma pessoa se comprometeu a transferir a outra um determinado bem e que, não o fazendo no prazo convencionado, ela tenha de pagar uma multa. Se essa operação foi validada pela tecnologia Blockchain e está regulada por um smart contract, o valor da referida multa, se e quando aplicável, poderia ser automaticamente transferido, em criptomoeda, da carteira digital da pessoa que descumpriu a obrigação para a carteira digital da pessoa prejudicada, com tudo isso ocorrendo exclusivamente no ambiente eletrônico e sem necessidade de intervenção humana direta.

Parece um filme de ficção científica que retrata o futuro? Pois é. Esse futuro já chegou.

Exchanges

As exchanges são as plataformas eletrônicas que possibilitam as transações com criptoativos.

Essas plataformas também custodiam os ativos que são nelas negociados, funcionando, por analogia, como se fossem um banco convencional em que as pessoas depositam o seu dinheiro.

Tokenização

Chegamos, finalmente, à descrição do que vem a ser a tokenização.

A esta altura do texto, você já deve ter absorvido a ideia de que um token é a representação de um ativo digital. Logo, a tokenização é, justamente, a vinculação de bens, créditos e direitos a um ambiente virtual.

Podem ser objeto de tokenização, dentre outros, commodities, recebíveis (como créditos de um precatório ou créditos de carbono), itens colecionáveis (algo que tem ganhado destaque nas indústrias do esporte e do entretenimento), obras de arte e, o que aqui nos interessa, imóveis.

Na verdade, qualquer bem com valor determinado ou determinável pode ser passível de tokenização.

E quais são as grandes vantagens disso?

Uma primeira delas é a alta e imediata liquidez dos tokens, que podem ser transacionados e vendidos livremente desde que a transação ocorra em uma plataforma confiável.

Um bem tokenizado continua a existir no mundo real e o token passa a ser um “desdobramento” dele, de modo que tal ativo passa a ter existência também no mundo digital.

Esse processo é célere e uma transação efetivada em sistema Peer to Peer, sem intermediação de uma entidade central, como uma Bolsa de Valores ou um Banco Central, terá, necessariamente, menos custos.

Dizendo de outro modo, o proprietário de um ativo que existe no mundo real (um imóvel, por exemplo) pode emitir tokens que correspondam a uma fração daquele bem/direito, colocando esses tokens à disposição do mercado para negociação em um ambiente virtual seguro, estruturado a partir da tecnologia Blockchain. Desse modo, qualquer transação feita com cada um dos tokens gerados será única e irrepetível, o que representa uma garantia para os titulares daqueles tokens de que eles são os únicos donos daquela fração.

Qualquer pessoa física ou jurídica pode operar nesse mercado e adquirir ou emitir um token, que pode conceder diversos direitos (de uso, de crédito, de preferência, de propriedade etc) ao seu titular.

Vejamos, a seguir, algumas espécies de tokens.

Espécies de token

A espécie mais famosa de token é o non-fungible token, o NFT, que corresponde a um ativo digital que não pode ser substituído por outro de mesma espécie, qualidade, quantidade ou valor.

A depender de seu objetivo, um token pode ser considerado um utility token ou um security token.

Um utility token dá ao seu titular o direito a um determinado bem, serviço ou produto digital, podendo servir:

- para fracionar um direito sobre bens/coisas (NFT de Fracionamento – Fractional);

- para financiar/fracionar compras ou realizá-las a prazo, ou, ainda, para realizar compras em conjunto (NFT de Financiamento – Funding ou Crowdfunding);

- para dar visibilidade à origem e rastreio de um produto (NFT de Originação – Tracking);

- para fins de coleção (NFT Colecionável, como o Fan Token);

- para identificar o usuário em um determinado ambiente (NFT Identitário/Avatar);

- para concessão de acesso a ambientes ou projetos exclusivos;

- para concessão de cashback (Cashback token);

Já um security token é aquele vinculado a um ativo mobiliário, provando a titularidade de uma ação ou de outros valores mobiliários.

Existe, ainda, a figura do non-security token, que representa um ativo real comum que não se qualifica como ativo mobiliário.

Tokenização imobiliária

Há quem confunda a tokenização imobiliária com a aquisição de quotas de um Fundo de Investimento Imobiliário (FII), figura regulada pela Lei 8.668/1993 e sujeita à fiscalização da CVM.

Como você já sabe, não existe, no caso da tokenização de imóveis, a figura de um intermediário propriamente dito. Ainda que existam corretoras que disponibilizam no mercado esse tipo de oportunidade, elas não atuam como reguladoras das transferências a serem realizadas entre as duas pontas da operação.

E que pontas são essas?

De um lado, existe um proprietário que deseja dividir seu imóvel, seja para fins de investimento ou para venda/permuta, em tokens que corresponderão a uma fração do bem.

De outro lado, existe a figura do adquirente/investidor que possui interesse na aquisição de alguma ou algumas dessas frações.

Como essas duas pontas podem se unir? Eis as hipóteses mais comuns.

Hipótese 1 de tokenização imobiliária

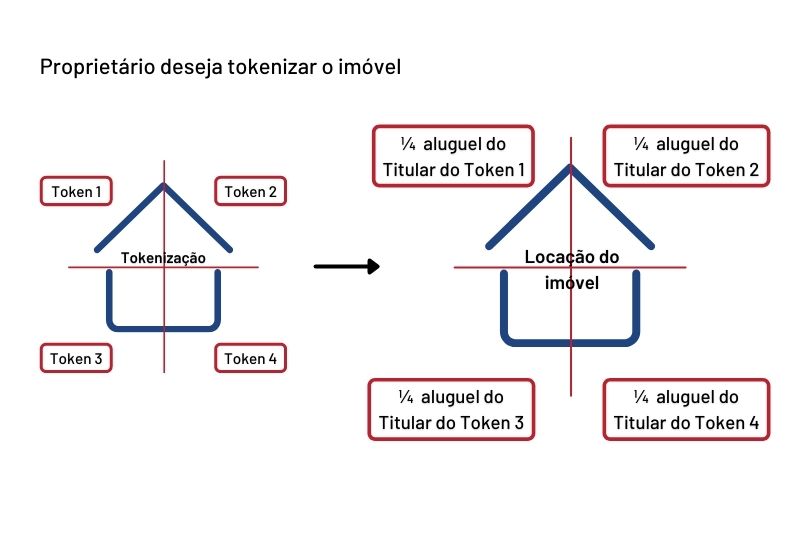

O proprietário de um imóvel (independentemente de este já estar edificado ou de se tratar de uma construção futura, “na planta”), deseja emitir tokens que corresponderão a frações do bem para futura locação.

Uma vez emitidos em uma plataforma eletrônica confiável, esses tokens serão colocados à negociação e as transações serão efetivadas com a utilização da tecnologia Blockchain, sendo gerado o respectivo smart contract.

Para ilustrar:

A partir disso, o titular do token, ao pagar por este, passará a ter direitos sobre o imóvel na proporção de sua fração (no exemplo acima, o direito de alugar uma fração do imóvel e de receber o aluguel correspondente).

Hipótese 2 de tokenização imobiliária

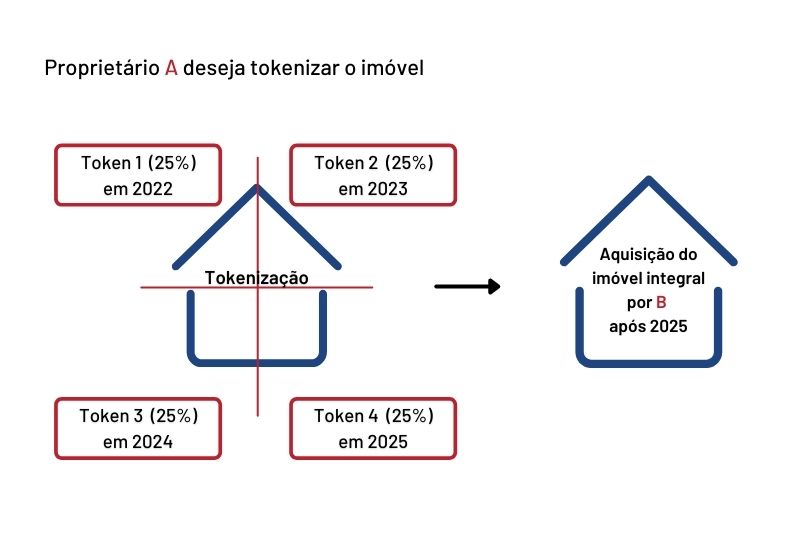

O proprietário de um imóvel emitirá tokens de forma periódica para que os adquirentes comprem o bem conforme a sua possibilidade (no exemplo considerado, emissão de tokens que representam 25% do imóvel a cada 12 meses).

Se um mesmo adquirente desejar se tornar o proprietário exclusivo do bem, ele poderá fazê-lo após o decurso desse prazo, adquirindo paulatinamente as participações tokenizadas.

Hipótese 3 de tokenização imobiliária

É possível que não haja vinculação direta entre o imóvel físico e o token emitido.

Essa foi a situação que originou a redação do Provimento n° 38/2021, da Corregedoria-Geral do Tribunal de Justiça do Rio Grande do Sul, em caso que envolveu um token permutado em operação regulada por smart contract pela plataforma Ethereum, com a suposta segregação entre o direito de propriedade do bem real (da 66 Gestão Patrimonial Ltda.) e o direito de propriedade digital desse mesmo bem (da Netspaces Propriedades Digitais Ltda).

A partir desta transação, a Corregedoria-Geral do Tribunal de Justiça do Rio Grande do Sul passou a exigir, para operações envolvendo tokenização de imóveis com a lavratura de escritura pública:

- O conhecimento prévio das partes acerca do conteúdo econômico dos tokens, indicado o seu valor;

- A ausência de representação no token de direitos sobre o imóvel permutado;

- A necessidade de razoável equivalência econômica entre os criptoativos e os imóveis envolvidos na operação;

- A ausência de menção ao endereço, localização ou descrição do imóvel, de forma a demonstrar que não há vinculação direta entre o token e o bem;

- Necessidade de comunicação da transação envolvendo criptoativos ao Conselho de Controle de Atividades Financeiras – COAF, como prevê o Prov. 88/19 do Conselho Nacional de Justiça.

O que se percebe ao analisar essas hipóteses de tokenização imobiliária é que ainda haverá um caminho a ser percorrido para que haja uma harmonização entre os objetivos das operações, que, como visto, podem otimizar ganhos financeiros e gerar um efeito multiplicador de riquezas, e a regulação dessas operações, especialmente do ponto de vista notarial e registral.

Há diferença jurídica entre a titularidade do ativo digital e do bem ao qual ele corresponde no mundo real? Qual é a extensão dos direitos do titular de um ativo digital? A concepção tradicional do direito de propriedade é suficiente para dar conta do fenômeno da tokenização de imóveis? Se o titular de um token precisar executar juridicamente o seu direito, de que maneira ele estará legalmente amparado? Haverá, em nosso sistema, escrituras e registros inteligentes e autoexecutáveis como os smart contracts? Como fica a tributação nesse tipo de operação?

Ainda não há respostas definitivas para esses questionamentos, pois a regulação da matéria ainda é esparsa e tampouco existem decisões judiciais já alçadas à condição de precedentes vinculantes.

Porém, já há gente ganhando dinheiro com a tokenização imobiliária Brasil afora, entre quem vende imóveis tokenizados, quem os adquire para revenda, quem passa a ter o direito de receber aluguéis correspondentes às frações tokenizadas de imóveis e quem tem atuado no mercado para aproximar os diferentes agentes dessa cadeia econômica.

Conclusão

Ainda que a tokenização imobiliária seja um instituto sem regulamentação exaustiva e geral no sistema jurídico brasileiro, ela já é uma realidade e tem representado ótimas oportunidades de ganhos, investimentos e visibilidade para aqueles que se atreveram a estar na vanguarda desse movimento.

Se a segurança financeira das operações é garantida pela tecnologia Blockchain, será preciso garantir, o mais brevemente possível, segurança jurídica e instrumentos coercitivos eficientes para permitir que essa nova modalidade de atuação no mercado imobiliário continue avançando e permitindo que novos entrantes tenham, com imóveis, fontes alternativas de geração de rendimentos.

Esperamos que este conteúdo tenha sido útil para você e convidamos que leia as nossas outras publicações sobre temas pertinentes ao mercado imobiliário. Você também pode se interessar, por exemplo, pelo nosso artigo sobre Como as Proptechs conectam os atores do mercado imobiliário.

Se puder, deixe seu feedback no Google e seus comentários. Ficaremos felizes em receber sua avaliação!

*Imagem de Getty Images, no Canva Pro.

Excelente artigo, a decisão do RS vale para o Brasil inteiro, ou somente para aquele estado? Em caso de tokenização de um imóvel por conta própria, quais implicações poderiam ocorrer?

Olá, Alfeu! A decisão é válida para o Estado do Rio Grande do Sul, mas abre um precedente para os demais Estados adotarem o mesmo posicionamento. A tokenização depende, necessariamente, de uma empresa que faça a intermediação da negociação: que emita os tokens e os coloque no mercado. É necessário ser detentor da tecnologia e plataforma capaz de efetuar esse procedimento. Por isso, não vislumbramos a possibilidade de tokenizar um imóvel por conta própria. Caso tenha mais alguma dúvida, estamos à disposição para atendê-lo.

Olá Melissa,

Muito bom seu comentário! Tenho interesse em criar essa metodologia em MG…

Como poderia ser feito???

Olá, Marcio! Podemos marcar uma conversa para entender melhor a sua demanda, o que acha? Estamos à disposição no e-mail contato@lageportilhojardim.com.br.

Muito bom seu artigo. Entendi tudo! Parabéns!

Olá, Ricardo! Agradecemos o comentário e o feedback positivo.

EXCELENTE SITE

Agradecemos o comentário, Fátima!