Nas operações societárias envolvendo imóveis, seja uma compra e venda, uma doação ou por sucessão, em que há a efetiva transferência de um direito, haverá repercussões tributárias.

Isso porque, nos termos de nossa legislação tributária, a transferência de um direito, seja móvel ou imóvel, é fato gerador para dois impostos distintos:

ITCD – Imposto sobre transmissão causa mortis e doação

ou

ITBI – Imposto sobre transmissão de bens imóveis.

O ITCD é de competência Estadual, enquanto o ITBI é de competência Municipal.

Assim, quando uma empresa realiza operações com imóveis, seja pela execução de seu próprio objeto social ou para o fomento e investimento de suas atividades, ela estará sujeita à incidência desses impostos, de forma não cumulativa.

Em regra, como as operações que envolvem imóveis no âmbito de uma empresa são onerosas, ou seja, dependem de uma contraprestação, seja em dinheiro ou em outros bens e direitos, elas estarão sujeitas ao recolhimento do ITBI.

Trataremos no artigo de hoje a incidência do ITBI em operações societárias com imóveis, apresentando as principais modalidades e possibilidades e, em especial, se há ou não a possibilidade de minimizar esse tributo ou até mesmo se isentar do pagamento.

Índice

ITBI – O que é esse imposto?

Como temos um artigo exclusivo dedicado a esse importante imposto, teceremos aqui apenas as considerações mais relevantes para a discussão proposta.

Conforme dito anteriormente, o Imposto sobre transmissão de bens Imóveis ou ITBI, tem como fato gerador a transferência “inter vivos” e onerosa da propriedade de um imóvel, dos direitos reais que recaiam sobre ele, ou, ainda, da cessão de direitos à sua aquisição.

Essa é a redação do inciso II, do artigo 156 da Constituição da República:

Art. 156. Compete aos Municípios instituir impostos sobre:

(…)

II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

O ITBI se trata de um imposto Municipal, o que faz com que algumas de suas regras possam variar de uma cidade a outra.

Por exemplo, alíquotas, prazos e formas de pagamento, o sujeito ativo, eventuais responsáveis, tudo isso pode variar a depender da legislação municipal, respeitando os parâmetros e limites constitucionais.

Em síntese, o ITBI incidirá:

- na compra e venda de imóveis;

- na constituição de direitos reais, exceto os de garantia (p. ex. usufruto);

- transferência onerosa de propriedade (p. ex. integralização de capital social);

- cessão onerosa de direitos sobre imóveis;

Quanto a essa última possibilidade, há uma discussão em curso perante o STF acerca da incidência ou não do ITBI quando da cessão de direito à propriedade. Em 2021, o STF adotou o entendimento de que o fato gerador do ITBI é a transferência da propriedade imobiliária, efetivada mediante o registro em cartório.

Agora, no âmbito do julgamento do Recurso Extraordinário com Agravo (ARE) 1.294.969, com recebido com repercussão geral (Tema 1.124), retomou-se a discussão acerca da incidência do ITBI na cessão de direitos decorrentes de compromisso de compra e venda de imóvel firmado entre particulares, considerando o artigo 156, III da Constituição, que, segundo o Recorrente, Município de São Paulo, não exige que para a incidência do ITBI haja a transferência em cartório.

Para recebimento do recurso, o STF acolheu o argumento de que o precedente formado em 2021 trata das hipóteses de compromisso de compra e venda de imóvel ou promessa de cessão de direitos. Já nos embargos de declaração opostos, ainda pendentes de julgamento, a controvérsia se refere à cessão de direitos relativos ao compromisso de compra e venda.

Esse julgamento será de suam importância para a aplicação do ITBI, pois definirá se as relações entre particulares se tornarão ou não ainda mais onerosas pela incidência do imposto.

Feita essa breve introdução acerca dos principais aspectos do ITBI, bem como da controvérsia discutida no STF sobre a sua aplicação, trataremos agora, especificamente, da incidência do ITBI em operações societárias, sobretudo, na integralização de capital social com imóveis.

Operações societárias

Para além das transferências de bens imóveis que uma empresa pode fazer, no exercício de sua atividade empresarial (compra, venda, locação etc.), essas modificações podem ocorrer a partir das chamadas operações societárias.

Em síntese, as operações societárias, ou reorganizações societárias, são alterações realizadas na empresa, de forma voluntária entre os sócios/acionistas, na estrutura da sociedade. Há, portanto, uma alteração na formação jurídica da empresa.

Vejamos, a seguir, quais são os tipos de operações societárias existentes, previstas na Lei das S.A. (Lei 6.404/1976):

Cisão

A cisão diz respeito à divisão de uma empresa em duas ou mais empresas distintas.

A empresa que “perde” parte do capital para gerar uma nova é chamada de cindida. Por sua vez, a empresa que se originará da cisão é chamada de cindenda.

Temos um artigo em nosso blog que trata exclusivamente do assunto, leia mais sobre cisão empresarial.

Fusão

Na fusão há a união de duas ou mais empresas em uma nova. Assim, há a extinção das primeiras para a criação de uma nova empresa.

Incorporação

Já na incorporação, a empresa incorporadora irá anexar/englobar/agregar uma ou mais empresas, as incorporadas. Assim, as incorporadas deixam de existir e a incorporadora continua suas atividades.

Transformação

Na transformação há alteração do tipo societário: por exemplo, uma sociedade limitada se torna uma sociedade anônima.

Com exceção à transformação, nas demais modalidades de operação societária, haverá, necessariamente, a transferência de capital social de uma empresa à outra.

Exemplos de transferências de imóveis em operações societárias

O capital social de uma empresa é um conjunto de bens e direitos, aportados pelos próprios sócios, para início e desempenho da atividade empresarial da sociedade. Esse capital pode ser formado por quantias em espécie, bens móveis e imóveis.

Quando o capital social de uma empresa for composto por bens imóveis, a propriedade desses imóveis, no momento da operação societária, será transferida.

Portanto, temos aqui uma situação fática que se amolda ao fato gerador do ITBI: transferência onerosa da propriedade de bens imóveis.

A princípio, essas transferências fariam incidir o ITBI. Porém, existem exceções, que explicaremos adiante.

Para melhor ilustrar as situações, veja os fluxogramas abaixo:

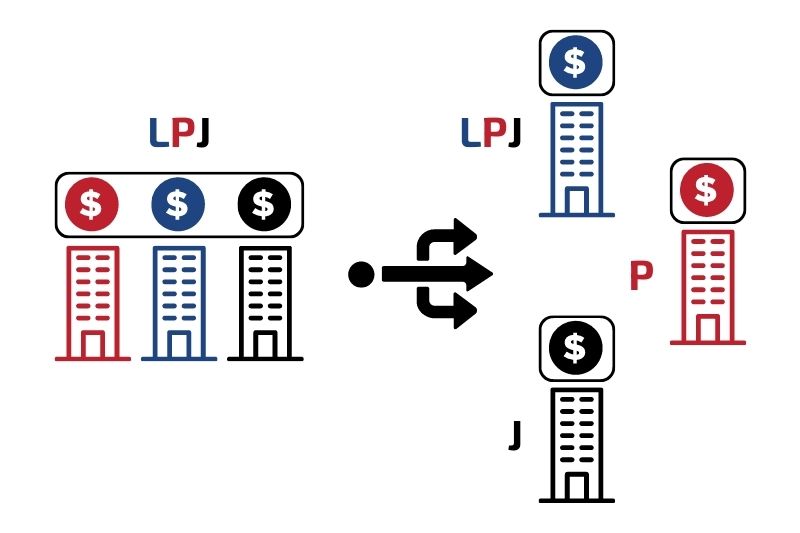

- Cisão

Na hipótese acima ilustrada, o capital social da primeira empresa (LPJ) está representado pelos prédios vermelho, azul e preto.

Ao sofrer uma cisão parcial, em que parte de seu capital é retirado para a abertura de outras empresas, a primeira empresa (LPJ) permanece com o prédio azul, o prédio vermelho é transferido ao capital social da segunda empresa (P) e o prédio preto, à terceira (J). Portanto, houve a transferência de propriedade quanto ao prédio vermelho, que passou a ser da segunda empresa (P) e a do prédio preto, que passou a ser da terceira empresa (J).

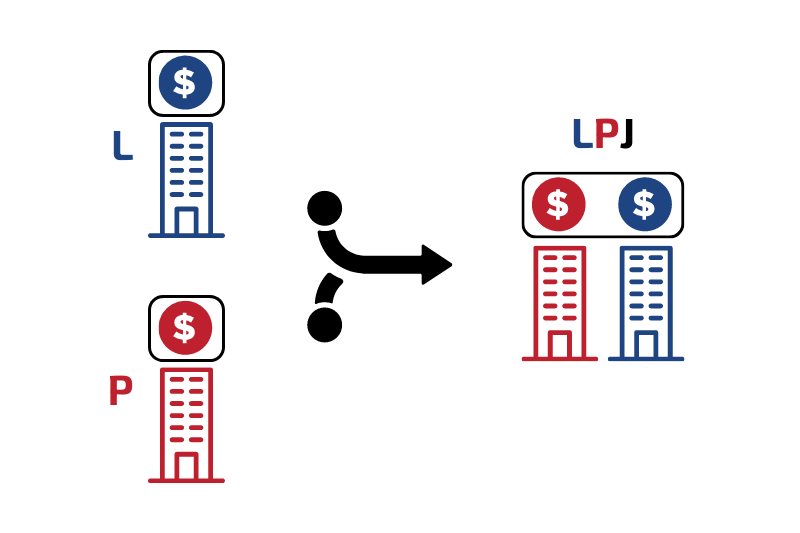

- Fusão

No caso acima, a primeira empresa (L) é proprietária do prédio azul, a segunda (P), do vermelho. Elas se juntam para formar a terceira empresa (LPJ), cujo capital será o prédio vermelho e o azul.

Desse modo, houve a transferência de propriedade pela primeira empresa à terceira empresa, em relação ao prédio azul e da segunda à terceira em relação ao prédio vermelho.

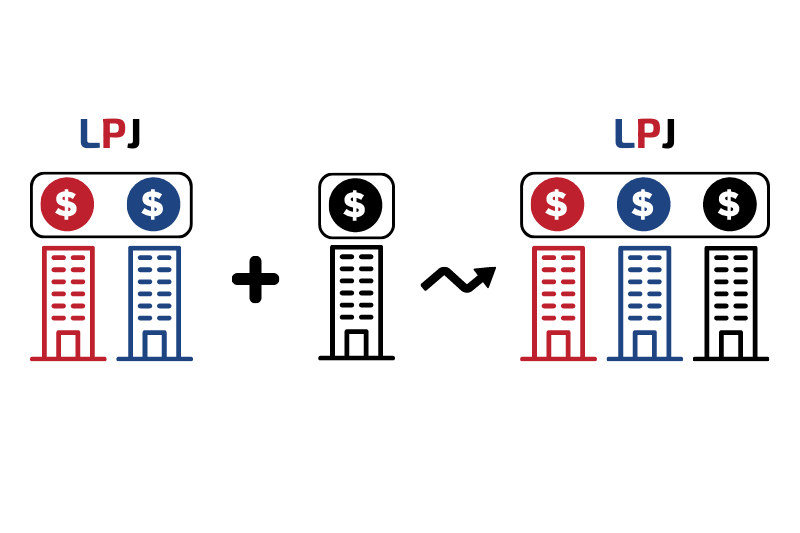

- Incorporação

Nesse caso, a primeira empresa (LPJ), proprietária dos prédios vermelho e azul, incorporou a segunda, proprietária do prédio preto. Com isso, a primeira empresa passou a ser proprietária dos prédios vermelho, azul e preto.

Veja que neste exemplo, houve apenas uma transferência de propriedade: da segunda para a primeira, em relação ao prédio preto.

Como dito, a transformação, não necessariamente, implicará em qualquer alteração no capital social da empresa, já que a alteração propriamente dita se dará em seu tipo societário.

Em qual dessas situações não haverá cobrança de ITBI?

Sinalizamos anteriormente que nas operações societárias envolvendo bens imóveis há a possibilidade de não haver a cobrança de ITBI.

Mas como isso é possível?

Vamos à explicação!

No Direito Tributário, ramo do Direito que, grosso modo, trata da regulamentação dos tributos e suas espécies (impostos, taxas, contribuições etc.), temos as figuras da isenção, imunidade e não incidência – todas geram o mesmo resultado: não pagamento do tributo, mas por fundamentos diferentes.

- A isenção é uma espécie de benefício dada por lei pelo ente que institui o tributo (União, Estados, Distrito Federal ou Município).

- A imunidade é uma figura constitucional, que veda a possibilidade de instituição de impostos em situações e em benefício de pessoas específicas (p. ex. imunidade dos templos de qualquer culto quanto aos impostos que incidem sobre o patrimônio, renda e serviços (artigo 150, VI, alínea ‘b’; imunidade dos impostos sobre livros (artigo 150, VI, alínea ‘d’)).

- Por sua vez, a não incidência ocorre quando determinada situação fática não se amolda ao fato gerador do imposto.

Feita essa breve explanação, podemos explicar o que elas têm a ver com as operações societárias envolvendo imóveis.

O ITBI, imposto sobre as transferências de imóveis de forma onerosa, possui previsão constitucional, no artigo 156, II:

Art. 156. Compete aos Municípios instituir impostos sobre:

II – transmissão “inter vivos”, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

Mais adiante, em seu parágrafo segundo, especifica o texto constitucional:

Art. 156. (…)

§ 2º O imposto previsto no inciso II:

I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil;

Veja que o dispositivo constitucional prevê “não incide sobre a transmissão…”, o que pode nos levar a crer que se trata o referido dispositivo de uma hipótese de não incidência do tributo.

Porém, há a figura do fato gerador aqui, qual seja, a transferência de propriedade de um imóvel por ato oneroso, inter vivos. Portanto, ainda que a expressão possa gerar alguma confusão ao leitor, o mais correto a se afirmar é que há imunidade do ITBI para as operações societárias, observadas as regras da Constituição.

As hipóteses de imunidade do ITBI são:

- na integralização de capital social com imóveis;

- na transferência de imóveis por fusão;

- na transferência de imóveis por incorporação;

- na transferência de imóveis por cisão;

- na extinção da pessoa jurídica.

Em qualquer das situações listadas, entretanto, há um condicionante: a imunidade do ITBI acontece desde que a atividade preponderante do adquirente não seja a compra e venda, locação de imóveis ou arrendamento mercantil.

E o que é considerado atividade preponderante da pessoa jurídica?

Essa definição está no nosso Código Tributário Nacional (Lei 5.172/1966).

Primeiramente, o artigo 36 do CTN traz redação semelhante à constitucional:

Art. 36. Ressalvado o disposto no artigo seguinte, o imposto não incide sobre a transmissão dos bens ou direitos referidos no artigo anterior:

I – quando efetuada para sua incorporação ao patrimônio de pessoa jurídica em pagamento de capital nela subscrito;

II – quando decorrente da incorporação ou da fusão de uma pessoa jurídica por outra ou com outra.

Parágrafo único. O imposto não incide sobre a transmissão aos mesmos alienantes, dos bens e direitos adquiridos na forma do inciso I deste artigo, em decorrência da sua desincorporação do patrimônio da pessoa jurídica a que foram conferidos.

Em seguida, traz a definição de atividade preponderante:

Art. 37. O disposto no artigo anterior não se aplica quando a pessoa jurídica adquirente tenha como atividade preponderante a venda ou locação de propriedade imobiliária ou a cessão de direitos relativos à sua aquisição.

§ 1º Considera-se caracterizada a atividade preponderante referida neste artigo quando mais de 50% (cinquenta por cento) da receita operacional da pessoa jurídica adquirente, nos 2 (dois) anos anteriores e nos 2 (dois) anos subsequentes à aquisição, decorrer de transações mencionadas neste artigo.

§ 2º Se a pessoa jurídica adquirente iniciar suas atividades após a aquisição, ou menos de 2 (dois) anos antes dela, apurar-se-á a preponderância referida no parágrafo anterior levando em conta os 3 (três) primeiros anos seguintes à data da aquisição.

§ 3º Verificada a preponderância referida neste artigo, tornar-se-á devido o imposto, nos termos da lei vigente à data da aquisição, sobre o valor do bem ou direito nessa data.

§ 4º O disposto neste artigo não se aplica à transmissão de bens ou direitos, quando realizada em conjunto com a da totalidade do patrimônio da pessoa jurídica alienante.

Portanto, a atividade de compra e venda, locação ou arrendamento mercantil de imóveis é preponderante, quando:

- Mais de 50% da receita da pessoa jurídica foi oriunda dessas atividades, nos dois anos anteriores e nos dois anos posteriores ao da aquisição;

- Caso as atividades da empresa se iniciem junto com a aquisição, ou em menos de dois anos, a atividade preponderante será considerada a partir dos três anos posteriores à aquisição.

Assim, por exemplo, a integralização de capital social de uma empresa cujo objeto seja a venda de cosméticos, não estará sujeita ao pagamento do ITBI.

De igual modo, na fusão, incorporação ou cisão, haverá a imunidade de ITBI, desde que respeitada a regra da atividade preponderante.

Isso porque, caso uma empresa que tenha por objeto principal a atividade imobiliária, gozasse desse benefício, estaria sendo duplamente beneficiada, já que, além de poder utilizar dos imóveis em seu capital social, seria desonerada do pagamento de um imposto justamente sobre o objeto principal de sua atividade empresária – a compra e venda de imóveis, por exemplo.

Conclusão

A imunidade tributária nas operações societárias com imóveis é um benefício concedido para facilitar o empreendedorismo e fomentar a atividade empresarial.

Portanto, uma vez respeitados os requisitos, você e sua empresa poderão aproveitar esse benefício tributário, o que pode tornar as operações com imóveis ainda mais rentáveis.

Temos diversos artigos sobre Direito Imobiliário e Tributário no blog, não deixe de ler nossas outras publicações! Inclusive, temos um artigo sobre a tributação de receitas imobiliárias, que pode ser do seu interesse.

Se você gostou deste artigo ou ainda tem alguma dúvida sobre o tema, deixe seu comentário logo abaixo e inscreva-se para receber em primeira mão as nossas próximas publicações.

Você também poderá nos avaliar no Google, seu feedback é muito importante para nós!

*Imagem de Getty Images, no Canva Pro.

Bom dia, achei um ótimo texto, explicativo e detalhado uma ótima explicação para sanar dúvidas.

Olá, Rubens! Agradecemos o comentário e o feedback positivo.