Já abordamos aqui no blog a tendência de desburocratização para a viabilização de negócios e abertura de empresas no país, confirmada pela Lei de Liberdade Econômica.

Com cerca de 13.700 instituições, de acordo com a Associação Brasileira de Startups (Abstartups) e um volume de investimentos de U$ 5,2 bilhões apenas no primeiro semestre de 2021, conforme o estudo Inside Venture Capital, da plataforma Distrito, as startups já possuem significativo impacto na economia e contribuem bastante para o atual ambiente de inovação no Brasil.

O novo modelo de empresa tem transformado o cenário econômico e social mundial, de forma que muitos países já se movimentaram para regulamentar, ainda que de forma incipiente, e, com isso, facilitar e fomentar a sua instituição e seu pleno funcionamento.

Uma dúvida de muitos investidores e novos empresários que desejam adentrar nesse novo mundo diz respeito ao regime tributário das startups. Por isso são muito comuns questionamentos, tais como: Como uma startup é tributada? Já existe legislação nesse sentido? Há um regime de tributação específico?

Estes são alguns pontos que serão tratados nas próximas linhas, para que você, investidor, empresário ou mesmo um pesquisador despretensioso, possa entender melhor este universo novo e ainda pouco conhecido das startups.

Índice

O que é uma startup?

O termo startup surgiu na década de 70, no Vale do Silício, conhecida região da Califórnia, e começou a ser fortemente utilizado a partir dos anos 90, tendo sido incorporado ao dicionário da Universidade de Oxford.

O conceito clássico, introduzido por Eric Riés no livro “A Startup Enxuta”, a define como “uma instituição humana desenhada para criar um novo produto ou serviço em condições de extrema incerteza”.

Basicamente, é possível definir uma startup como um empresa que possui um modelo de negócios repetível e em escala, com viés inovador, e que se utiliza fortemente da tecnologia para seu funcionamento. Por isso, as startups são, geralmente, empresas criadas recentemente.

Em outras palavras, as startups são empresas que têm modelo de negócios que atinge grande número de clientes por meio de inovações tecnológicas e geram, ou têm o potencial de gerar, em razão de sua escala replicável, lucros exponenciais ao longo do tempo.

As startups desenvolvem suas atividades em um cenário que busca alcançar soluções ou experiências diferenciadas e tecnológicas por meio da inovação.

Isso significa que estão sempre cercadas constantes incertezas e riscos. E esse pode ser o motivo pelo qual muitas delas se desenvolvem, inicialmente, de forma informal, ganhando contornos mais robustos quando conseguem a captação de recursos no modelo de negócio.

No entanto, ideias aparentemente rentáveis e que poderiam ser um embrião de um bom modelo de negócios muitas vezes sequer conseguem sair do papel, seja por serem inviáveis, do ponto de vista do negócio, seja porque a rentabilidade não é atrativa ao ponto de receber um aporte significativo de algum investidor.

Trocando em miúdos, não basta um modelo de negócios repetível e em escala, com viés inovador, e que se utiliza fortemente da tecnologia para seu funcionamento. É necessário também que haja condições financeiras para viabilizar o negócio ou ter o potencial de ganho expressivo para tornar-se atrativa e, com isso, ser colocada em prática.

Entretanto, a enorme quantidade de empresas que identificaram fragilidades, gaps no mercado ou mesmo novas necessidades e desenvolvem seu modelo de negócios em cima destes pontos têm enorme potencial de valorização e boa colocação de mercado, tais como Nubank, Gympass, Quinto Andar, 99 Taxi, iFood, dentre muitas outras.

Algumas destas crescem de forma tão significativa que seu valor de mercado supera 1 bilhão de dólares, passando a ser denominadas de “unicórnios“, em razão de sua representatividade econômica.

Startups no Brasil

Além das companhias já mencionadas, algumas com negócios inclusive fora do país, como a Nubank e Gympass, existem inúmeras outras empresas do tipo presentes no cenário brasileiro.

O iFood oferece uma plataforma única de entrega de comida para restaurantes de todos os tipos; a 99 Taxi surgiu como uma opção nacional ao Uber; a Movile atua na busca por outras startups promissoras e investe em suas ideias para ter ganhos expressivos, dentre muitas outras.

Outro tipo de startup que ficou muito conhecido são as fintechs, tais como o Banco Inter, C6 Bank e Picpay.

O termo surgiu nos anos 80, quando o jornalista Peter Knight juntou as palavras Financial e Technology para batizar uma coluna sobre negócios no jornal britânico The Sunday Times.

As fintechs são negócios que identificaram a necessidade de serviços financeiros mais ágeis e baratos ou sem custos para o consumidor, utilizando-se de inovações tecnológicas para oferecer uma alternativa aos bancos e instituições financeiras tradicionais do país.

Em resumo, as fintechs utilizam a tecnologia para ofertar serviços que as instituições financeiras comuns não estão dispostas a oferecer, com foco na inovação.

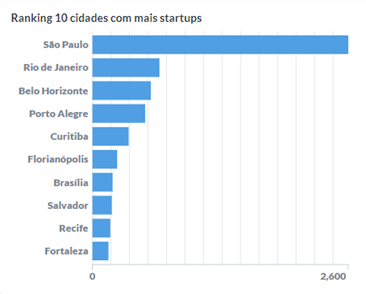

De todo modo, como não poderia deixar de ser, as startups estão concentradas nas grandes cidades brasileiras, conforme ranking elaborado pela Abstartup:

Nota-se a presença cada vez maior dessas empresas no Brasil, atraindo a atenção do legislador brasileiro, que percebeu o impacto desses negócios na sociedade, na economia e nos cofres públicos, e tratou de dar o pontapé na regulamentação das startups, inclusive tributária.

Vejamos então, como estas empresas vêm sendo tratadas no direito brasileiro.

As Startups no direito brasileiro

As relações econômicas e sociais estão acontecendo numa velocidade cada vez mais acelerada e com mudanças cada vez mais intensas e, evidentemente, que as normas jurídicas não são capazes de acompanhar a dinâmica social.

É notória a dificuldade de regulamentar o funcionamento de empresas com uma acepção totalmente inédita diante de um ordenamento jurídico complexo e, por vezes, extremamente rígido, ainda mais no que concerne à sistemática tributária.

Na tentativa de abarcar esses novos modelos, a legislação brasileira tratou das startups na Lei Complementar 167/2019 e, mais recentemente, na Lei Complementar 182/2021, também conhecida como “Marco Legal das Startups e do Empreendedorismo Inovador”, as quais promoveram alterações na Lei Complementar 123/2006.

Desse modo, importa explicitar a conceituação do termo a partir do texto legal e, posteriormente, explicitar os principais aspectos tributários que regem o funcionamento dessas empresas inovadoras.

Conceitos Legais: Startup e Inovação

O ordenamento jurídico brasileiro incorporou o conceito de startup ainda em 2019, quando foi publicada a Lei Complementar 167/2019, que promoveu significativas mudanças na regulamentação do Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte (Lei Complementar 123/2006).

O artigo 65-A, §§ 1º e 2º da Lei Complementar 123/2006 considerava startup “a empresa de caráter inovador que visa a aperfeiçoar sistemas, métodos ou modelos de negócio, de produção, de serviços ou de produtos, os quais, quando já existentes, caracterizam startups de natureza incremental, ou, quando relacionados à criação de algo totalmente novo, caracterizam startups de natureza disruptiva”, caracterizadas pelo desenvolvimento de suas inovações “em condições de incerteza que requerem experimentos e validações constantes, inclusive mediante comercialização experimental provisória, antes de procederem à comercialização plena e à obtenção de receita”.

No entanto, a Lei Complementar 182/2021, em vigor desde 1º de setembro de 2021, trouxe uma nova concepção para startups, revogando os artigos supracitados, assim definindo-as como:

“as organizações empresariais ou societárias, nascentes ou em operação recente, cuja atuação caracteriza-se pela inovação aplicada a modelo de negócios ou a produtos ou serviços ofertados”.

Ressalta-se que o caráter inovador no modelo de negócios é considerado critério essencial para a caracterização de uma empresa como startup e a consequente concessão de benefícios próprios previstos na legislação.

A legislação vigente também conceitua o que seria considerado inovação, assim definida como: a concepção de um novo produto ou processo de fabricação, bem como a agregação de novas funcionalidades ou características ao produto ou processo que implique melhorias incrementais e efetivo ganho de qualidade ou produtividade, resultando em maior competitividade no mercado.

Inova Simples

As alterações trazidas pelas Leis Complementares 167/2019 e 182/2021 deram contornos para o Inova Simples, o regime simplificado de formalização das startups.

Nos termos do artigo 65-A da Lei Complementar 123/2006, o Inova Simples é definido como:

“regime especial simplificado que concede às iniciativas empresariais de caráter incremental ou disruptivo que se autodeclarem como startups ou empresas de inovação tratamento diferenciado com vistas a estimular sua criação, formalização, desenvolvimento e consolidação como agentes indutores de avanços tecnológicos e da geração de emprego e renda”.

Como se pode perceber, o novo regime estimula a criação e o crescimento das startups, simplificando a sua criação, formalização, desenvolvimento e consolidação.

Trata-se, na realidade, de um regime de desburocratização para o registro de abertura e fechamento de startups.

Procedimento para abrir e fechar uma startup

O Inova Simples fixou procedimento sumário para abertura e fechamento de empresas de forma simplificada e automática, no Portal Nacional da Rede Nacional para a Simplificação do Registro e da Legalização de Empresas e Negócios – REDESIM.

Nesse sentido, para abrir uma nova startup, basta acessar o portal da REDESIM e informar os seguintes dados:

- identificação;

- descrição do escopo da intenção empresarial inovadora, que utilize modelos de negócios inovadores para a geração de produtos ou serviços, e definição do nome empresarial, que conterá a expressão ‘Inova Simples (I.S.);

- declaração de que as atividades da empresa não gerarão poluição visual, sonora, urbana e ambiental;

- declaração de que o funcionamento da empresa não acarretará no tráfego intenso de veículos;

- definição do local da sede (admitida a possibilidade de sua instalação em locais onde funcionam parques tecnológicos, instituições de ensino, empresas juniores, incubadoras, aceleradoras e espaços compartilhados de trabalho na forma de coworking;

- em caráter facultativo, a existência de apoio ou validação de instituto técnico, científico ou acadêmico, público ou privado, bem como de incubadoras, aceleradoras e instituições de ensino, nos parques tecnológicos e afins.

O fechamento da empresa também foi bastante simplificado, bastando acessar o REDESIM e preencher declaração atestando que o negócio não obteve êxito, de modo que a empresa é instantaneamente baixada.

Como se pode ver, a lógica do Inova Simples é desburocratizar a criação e formalização das startups e não um regime de tributação em si.

Para o passo a passo de abertura de empresas, acesse o nosso artigo sobre o tema aqui.

Enquadramento legal das Startups

Conforme explicitado anteriormente, o ordenamento jurídico brasileiro inovou recentemente ao instituir um novo “Marco Legal das Startups e do Empreendedorismo Inovador”, concebendo novas formas para aporte de recursos e, consequente, fomento à pesquisa, desenvolvimento e inovação, bem como prevendo as formas de licitação para essas empresas, além de alterar algumas disposições do Inova Simples.

A Lei Complementar 182/2021 foi promulgada com objetivos claros, explicitados no artigo 3º, sendo os principais deles:

- reconhecer o empreendedorismo inovador como vetor de desenvolvimento econômico, social e ambiental;

- incentivar a constituição de ambientes favoráveis ao empreendedorismo inovador, valorizando a liberdade contratual e a segurança jurídica;

- modernizar o ambiente de negócios brasileiro;

- promover investimento e incremento da oferta de capital no ramo;

- aperfeiçoar as políticas públicas e instrumentos de fomento ao empreendedorismo inovador; incentivar a contratação de startups pela administração pública; e

- promover a competitividade no ramo.

A nova lei trouxe ainda requisitos para fins da aplicação de todos os benefícios e concessões previstos, relacionados à receita bruta e tempo de inscrição no Cadastro Nacional de Pessoa Jurídica (CNPJ), conforme o § 1º do artigo 4º da referida Lei Complementar 182/2021:

§ 1º Para fins de aplicação desta Lei Complementar, são elegíveis para o enquadramento na modalidade de tratamento especial destinada ao fomento de startup o empresário individual, a empresa individual de responsabilidade limitada, as sociedades empresárias, as sociedades cooperativas e as sociedades simples:

I – com receita bruta de até R$ 16.000.000,00 (dezesseis milhões de reais) no ano-calendário anterior ou de R$1.333.334,00 (um milhão, trezentos e trinta e três mil trezentos e trinta e quatro reais) multiplicado pelo número demeses de atividade no ano-calendário anterior, quando inferior a 12 (doze) meses, independentemente da forma societária adotada;

II – com até 10 (dez) anos de inscrição no Cadastro Nacional da Pessoa Jurídica (CNPJ) da Secretaria Especial da Receita Federal do Brasil do Ministério da Economia; e

III – que atendam a um dos seguintes requisitos, no mínimo:

a) declaração em seu ato constitutivo ou alterador e utilização de modelos de negócios inovadores para a geração de produtos ou serviços, nos termos do inciso IV do caput do art. 2º da Lei nº 10.973, de 2 de dezembro de 2004; ou

b) enquadramento no regime especial Inova Simples, nos termos do art. 65-A da Lei Complementar nº 123, de14 de dezembro de 2006.

Da leitura do texto da lei, pode-se inferir que os tipos societários elencados são aptos para optar pelo enquadramento no tratamento especial destinado ao fomento das startups.

Ou seja, o empresário individual, a empresa individual de responsabilidade limitada, as sociedades empresárias, as sociedades cooperativas e as sociedades simples podem solicitar o seu enquadramento como startup, desde que cumpram os requisitos previstos nos citados incisos I, II e III.

Em suma, para o enquadramento de uma empresa como startup, ela deve obedecer às seguintes premissas:

| STARTUP (Lei Complementar 182/2021) | |

| CONCEITO | Organizações empresariais ou societárias, nascentes ou em operação recente, cuja atuação caracteriza-se pela inovação aplicada a modelo de negócios ou a produtos ou serviços ofertados. |

| REQUISITOS | – Receita bruta ao valor máximo de R$ 16.000.000,00 (dezesseis milhões de reais) no ano-calendário anterior ou de R$1.333.334,00 (um milhão, trezentos e trinta e três mil trezentos e trinta e quatro reais) multiplicado pelo número de meses de atividade no ano-calendário anterior, quando inferior a 12 (doze) meses, independentemente da forma societária adotada. – Inscrição no Cadastro Nacional de Pessoa Jurídica (CNPJ) não excedente aos 10 anos de idade. |

| DEVE APRESENTAR | – Declaração em seu ato constitutivo ou alterador e utilização de modelos de negócios inovadores para a geração de produtos ou serviços – Enquadramento no regime especial Inova Simples |

Como se vê, a legislação delimita o CNPJ aos 10 anos de idade para que a empresa seja enquadrada como startup, porém o tempo de “vida” de um CNPJ merece melhor reflexão.

Obviamente que existe sentido para a fixação de um prazo de “vida” do CNPJ, mas questionamos: tal critério é determinante para limitar o enquadramento de uma empresa no tratamento especial destinado ao fomento das startups?

Em outras palavras, o que é relevante é o tempo de “vida” do CNPJ ou o momento da adoção de modelo de negócios com as características de uma startup?

Afinal de contas, uma empresa/CNPJ pode, ao longo de sua “vida” mudar o seu modelo de negócios.

De todo modo, quando uma empresa é enquadrada como startup, o que há de especial nesse tratamento, sob o ponto de vista estritamente tributário? Maior limite de faturamento anual (R$ 16.000.000,00) e alguns benefícios tributários (alíquota 0% em determinados tributos).

O regime tributário das startups – principais benefícios tributários

Como vimos, as recentes alterações promovidas no ordenamento jurídico trouxeram algumas inovações legais, incluindo novos benefícios e regulamentação específica para abertura e fechamento de startups.

Entretanto, é notório que o sistema legal brasileiro carece de regulamentação específica para tributação das startups, que atualmente precisam optar por um dos regimes tributários já existentes: Simples Nacional, o Lucro Presumido ou o Lucro Real.

Aos empreendedores que optam pelo Simples Nacional, pôr a princípio ser um regime cuja carga tributária pode ser menor, são conferidos os benefícios previstos na legislação do supracitado regime (Lei Complementar 123/2006), tais como:

- recolhimento mensal mediante documento único de arrecadação;

- redução de alíquotas específicas previstas no referido texto legal;

- simplificação na entrega das declarações; e

- o acesso a linhas de crédito especiais.

Esse tema foi detalhadamente analisado no artigo “Simples Nacional: benefícios, tabelas, fator “R” e investidores anjo”, também disponível em nosso blog, o qual aconselhamos a leitura para aprofundamento da matéria.

Cabe destacar, ainda, que a referida Lei Complementar 123 autoriza expressamente a redução a 0 (zero) das alíquotas dos seguintes tributos, incidentes na aquisição ou importação de equipamentos, máquinas, aparelhos, instrumentos, acessórios, sobressalentes e ferramentas que os acompanhem, quando adquiridos ou importados diretamente pela empresa:

- IPI, Confis, Contribuição para PIS/Pasep, Cofins-Importação e Contribuição para o PIS/Pasep-Importação, no âmbito da União;

- ICMS, no âmbito dos Estados e Distrito Federal.

Tais benefícios, aliados à desburocratização, tendem a contribuir com o aumento da formalização de empresas deste gênero, uma vez que muitas delas, talvez a maioria, sequer chega a ter vida jurídica – que começa com a abertura do CNPJ.

Na grande maioria das vezes, isso acontece porque o investidor e/ou empreendedor, inicialmente testa seu modelo de negócio de maneira informal, preocupando-se com as formalizações relacionadas à constituição da empresa, somente quando percebe a possibilidade de a inovação ter escala financeira.

As startups podem escolher outro regime tributário?

Aqui é necessário fazer uma importante observação: a legislação vigente não determina obrigatoriamente o enquadramento das startups em qualquer regime em específico, cabendo ao empresário essa escolha, desde que observadas as disposições legais de cada um deles.

Desse modo, deve ser avaliada a situação da empresa para, só então, determinar a opção mais benéfica sob o ponto de vista do regime tributário.

Com efeito, somente a análise específica do modelo de negócio da startup, realizada por profissionais especializados, será apta para se escolher o melhor regime tributário.

Muitas das vezes o modelo de negócio visa, inicialmente, a realização de aportes e investimentos recorrentes, sem que exista lucratividade no negócio, para alcançar escala e somente monetizar e auferir lucros do negócio em momento futuro.

Assim é o caso do Nubank que, embora tenha apresentado lucro líquido de de R$ 6,8 milhões no primeiro trimestre de 2021, ainda assim obteve um resultado operacional negativo de R$ 3,7 milhões nesses três primeiro meses, como demonstra esta notícia do portal Exame.

Ou seja, o modelo de negócios exige investimentos recorrentes para ganhar mercado e a capitalização do negócio, com o retorno em lucratividade somente ocorre em momento futuro.

Outro exemplo seria um modelo de negócios como a We Work uma empresa de escritórios compartilhados. Para viabilizar o negócio, é necessário investir em imóveis (aquisição e/ou locação) em locais atrativos e com infraestrutura adequada para ser mais atrativa do ponto de vista comercial.

Além disso, a empresa teria que assumir inúmeros outros custos fixos para que o serviço pudesse ser prestado com qualidade, de modo a ter um referencial competitivo para que as pessoas optem pelo escritório compartilhado.

Tal colocação de mercado, em um primeiro momento, terá muitos custos e, ainda que consiga rapidamente um faturamento razoável, talvez não teria lucro. Do mesmo modo, o melhor regime tributário em seu início, muito provavelmente seria o do Lucro Real para, somente em momento futuro, quando houver lucro, optar por outro regime tributário, como o Simples Nacional, desde que observadas as regras para tanto.

Logo, percebe-se que o simples fato de existirem benefícios tributários não é razão que, por si só, justifica o enquadramento de uma startup no Inova Simples.

Mais uma vez, somente a análise adequada do modelo do negócio, com a realização do planejamento tributário frente às suas especificidades do negócio é capaz de demonstrar qual o melhor regime de tributação para a startup.

Licitação para Startups

A Lei Complementar 182/2021 trouxe ainda inovações sobre a possibilidade de contração de startups pelo Estado, com abertura de licitação para o teste de soluções inovadoras por elas desenvolvidas.

Desse modo, as empresas poderão celebrar, após o processo licitatório, Contrato Público para Solução Inovadora (CPSI), com vigência limitada a 12 meses, prorrogável por igual período.

Posteriormente, sem a necessidade de abertura de novo procedimento de licitação, encerrado o CPSI, a administração pública poderá celebrar contrato para fornecimento do produto, do processo ou da solução resultante do contrato anterior, com vigência limitada a 24 meses, prorrogável também por igual período.

Conclusão

As startups estão cada vez mais presentes em nossas vidas, promovendo soluções inteligentes e inovadoras nos mais variados campos, desde a entrega de alimentos até o consumo de mídias audiovisuais e o transporte nas grandes cidades.

A presença cada vez maior dessas empresas no Brasil, atraiu a atenção do legislador brasileiro, o que se percebe pelas Leis Complementares 167/2019 e 182/2021.

Já o Inova Simples, tem como seu grande mérito, desburocratizar o processo de criação, formalização e encerramento de startups, evitando, assim, que empresas se mantenham de forma irregular.

No que concerne à tributação das startups, tem-se que ela poderá optar por qualquer dos regimes existentes, desde que observadas as regras e limitações de cada um deles. Não há obrigatoriedade de nenhum dos regimes, tampouco vedação pelo simples fato de ser uma startup.

Com efeito, a análise acerca do regime tributário a ser adotado por uma startup deve observar o modelo de negócios e as perspectivas financeiras e de investimento/custos inerentes a este, pois somente esta análise permite identificar o melhor regime tributário a ser adotado, não apenas no momento de sua criação, mas ao longo de sua história.

Esperamos que esse conteúdo tenha sido útil para você, que tem vontade de conhecer um pouco mais sobre essas empresas que são o futuro do nosso país, ou mesmo que queira arriscar-se nesse mercado em constante crescimento, com ideias inovadoras capazes de mudar a realidade de milhares de pessoas.

Para ficar sempre ligado nas próximas publicações do escritório sobre startups, não deixe de se inscrever em nossa newsletter!

Você também pode nos avaliar no Google e deixar seu comentário aqui. Seu retorno é extremamente importante para nós.

RIES, Eric. A Startup Enxuta. Editora Sextante. 2012, pág 24.

DA SILVA, Isaías Luz. Aspectos tributários do marco legal das startups. In: https://www.conjur.com.br/2021-jun-15/isaias-luz-aspectos-tributarios-marco-legal-startups Acesso em: 30/08/2021

DA SILVA, Cristina Hortência Cloches. Inova Simples – O Regime Especial das Startups. In: https://ribeiroalbuquerque.com.br/inova-simples-o-regime-especial-das-startups/ Acesso em: 30/08/2021

FREITAS, Cristiano. Inova Simples: o que você precisa saber sobre esse regime? In: https://syhus.com.br/2019/10/04/inova-simples/ Acesso em: 13/09/2021

PINHEIRO, Camila. Tributação das Startups no Brasil. In: https://farelosjuridicos.com.br/noticia/tributacao-das-startups-no-brasil Acesso em: 30/08/2021

CHAMBARELLI, Guilherme. Tributação das startups: entre a ‘extrema incerteza’ e a insegurança jurídica. In: http://gdt-rio.com.br/tributacao-das-startups-entre-a-extrema-incerteza-e-a-inseguranca-juridica/ Acesso em: 14/09/2021

Ola, bom dia. Otimo artigo, pessoal!

Eu e mais 2 sócios temos interesse em abrir uma empresa pelo regime do inova simples para desenvolviento de apps.

Fizemos um contrato social com valor do capital em R$1.500,00 e gostariamos de limitar o patrimonio da empresa neste valor para não alcancar noossos patrimonios pessoais.

Pergunta;

Também devo anexar na plataforma este contrato no momento da abertura da empresa? É necessário fazer registro em junta comercial? Ou apenas em cartorio?

Olá, José! Agradecemos o comentário e o feedback positivo.

Não há obrigatoriedade legal de elaboração de contrato social nem de registro imediato na Junta Comercial. Contudo, ambos são recomendáveis, especialmente para conferir maior segurança jurídica à atividade.

Após a inscrição no Inova, é possível proceder ao registro do contrato social na Junta Comercial do respectivo Estado.

Permanecemos à disposição para esclarecimentos adicionais.

Muito bom artigo

Olá, Nivardo! Agradecemos o comentário e o feedback positivo.

Excelente trabalho! Grato por divulgar tão preciosas informações

Obrigada pelo elogio, Manoel! Ficamos satisfeitos que tenha gostado do conteúdo.

Excelente trabalho! Grato por divulgar tão preciosas informaçoes.

Olá, Manoel! Agradecemos pelo comentário e ficamos satisfeitos que tenha gostado do conteúdo.

E possível na opção pelo inova simples optar pelo regime de tributação do lucro real ou são regimes excludentes ao se cadastrar na plataforma.Entendi que posso ser uma ltda, mas poderia optar pelo inova simples e ser tributado pelo regime do lucro real e não pelo presumido?Ou terei que optar por ser simples nacional?

Olá, Francisco! O Inova Simples é um regime simplificado para o registro de empresas de tecnologia e inovação (startups). O regime tributário será adotado conforme a opção do contribuinte, e não há restrição para o recolhimento de impostos pelo Lucro Real.

Pelo Inova Simples são criadas Empresas Simples de Inovação, e não sociedades limitadas (LTDA). Em síntese, portanto, você pode ser uma Empresa Simples de Inovação e optar pelo lucro real, mas não poderá ser uma sociedade limitada, o que depende de transformação da natureza jurídica da empresa.