Entender as melhores formas de tributação e de composição societária são tarefas que, apesar de não serem simples, tornam grandes negócios viáveis e ainda mais rentáveis sob o ponto de vista fiscal. Por isso, as temáticas que envolvem o Direito Tributário são essenciais ao empreendedor, para o bom desempenho de suas atividades.

Em nossa legislação, existem certos arranjos societários que viabilizam a realização de negócios de forma mais simples e célere, como é o caso da SPE (Sociedade de Propósito Específico) e SCP (Sociedade em Conta de Participação)

Hoje, em continuidade aos nossos artigos, trataremos da tributação da SCP e demais características dessa modalidade societária, assunto de extrema relevância aos empreendedores.

Índice

O que é uma SCP?

A Sociedade em Conta de Participação é uma das modalidades societárias previstas no Código Civil (Lei 10.406/2002), nos artigos 991 a 996.

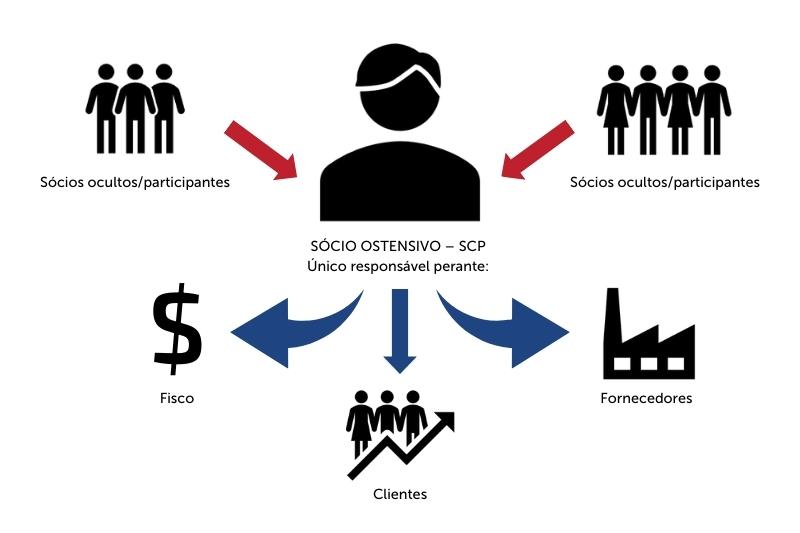

A principal característica da SCP, que diferencia das demais sociedades, diz respeito à sua formação, já que ela será composta por um sócio ostensivo e demais sócios ocultos, também chamados de participantes.

Como os próprios nomes já sugerem, o sócio ostensivo é a “cara” da empresa. É ele quem exercerá as atividades empresariais e estará responsável por todas as obrigações da empresa, incluindo-se as de cunho tributário.

Por sua vez, os sócios participantes ou ocultos, não assumirão responsabilidades perante terceiros, apenas para com o sócio ostensivo. Basicamente, o seu papel se limita ao investimento na sociedade para a efetivação de seu objeto social. Assim, prevê o artigo 991 do Código Civil:

Art. 991. Na sociedade em conta de participação, a atividade constitutiva do objeto social é exercida unicamente pelo sócio ostensivo, em seu nome individual e sob sua própria e exclusiva responsabilidade, participando os demais dos resultados correspondentes.

Parágrafo único. Obriga-se perante terceiro tão-somente o sócio ostensivo; e, exclusivamente perante este, o sócio participante, nos termos do contrato social.

Há, inclusive, vedação de que os sócios ocultos participem da administração da empresa, conforme o artigo 993, parágrafo único do Código Civil:

Art. 993. (…) Parágrafo único. Sem prejuízo do direito de fiscalizar a gestão dos negócios sociais, o sócio participante não pode tomar parte nas relações do sócio ostensivo com terceiros, sob pena de responder solidariamente com este pelas obrigações em que intervier.

Veja, é garantido ao sócio participante fiscalizar as ações do sócio ostensivo, mas não de executá-las como se administrador fosse.

Esse tipo de sociedade é muito utilizado para o desenvolvimento de projetos específicos, em que os investidores apenas desejam fomentar aquela atividade sem assumir responsabilidades administrativas ou legais.

Outra importante característica que define a SCP é que ela dispensa o registro formal do contrato social perante a Junta Comercial ou Cartório de Registro de Pessoas Jurídicas. Contudo, é necessário efetivar o registro perante o Cadastro Nacional de Pessoas Jurídicas (CNPJ), para fins de tributação.

Portanto, o contrato social não precisa ser registrado, podendo se manter somente entre os sócios, já que apenas o sócio ostensivo responderá pela sociedade perante terceiros.

Desse modo, a SCP pode ser comprovada mediante qualquer meio de prova admitido em direito:

Art. 992. A constituição da sociedade em conta de participação independe de qualquer formalidade e pode provar-se por todos os meios de direito.

Apesar de deter um CNPJ, a SCP não é considerada uma pessoa jurídica, sendo, portanto, o que se considera no Direito como um ente “despersonificado”.

Art. 993. O contrato social produz efeito somente entre os sócios, e a eventual inscrição de seu instrumento em qualquer registro não confere personalidade jurídica à sociedade.

Já dedicamos um artigo em nosso blog para tratar da SCP e SPE (Sociedade de Propósito Específico), a partir dele você entenderá melhor esses dois institutos e as diferenças entre eles.

Abaixo, uma pequena ilustração de como uma SCP funciona e de quem é seu responsável:

As Sociedades em Conta de Participação não possuem um capital social, tampouco são divididas em cotas ou ações, como nos casos das Sociedades Limitadas e Sociedades Anônimas.

Porém, o patrimônio da SCP, composto pelo investimento dos sócios ocultos é denominado “patrimônio especial”, na forma do artigo 994 do Código Civil:

Art. 994. A contribuição do sócio participante constitui, com a do sócio ostensivo, patrimônio especial, objeto da conta de participação relativa aos negócios sociais.

Vantagens da SCP

Além da dispensa de maiores formalidades e custos para sua instituição, a SCP é uma ótima opção para aqueles que desejam investir em determinado negócio, mas sem adquirir as obrigações legais de um sócio administrador.

Essa modalidade é muito utilizada no setor imobiliário, de construção civil, importação de mercadorias, financiamento externo da empresa, aquisição e exploração de equipamentos e enfim, em projetos que se busca a união de esforços sem maiores formalidades e responsabilidades por parte do investidor.

Assim, esses investidores ficam “por de trás” da figura do sócio ostensivo, que responderá por todas as obrigações, inclusive, as tributárias.

Por conseguinte, o sócio ostensivo fica responsável por declarar e recolher todos os tributos da SCP. Mas como funciona essa tributação?

Tributação da SCP

Ainda que a SCP seja um ente despersonificado, ou seja, não possua personalidade jurídica, para fins de tributação, ela será equiparada à pessoa jurídica. Por isso, a obrigatoriedade de se inscrever perante o CNPJ (Instrução Normativa RFB 1.470 de 2014).

Se a SCP se equipara à pessoa jurídica para fins de tributação, ela será tributada tal como qualquer empresa, observando-se os mesmos regimes e regras previstos na legislação.

A única diferença para com as demais modalidades de sociedade, é que na SCP apenas o sócio ostensivo responde por essas obrigações tributárias.

Assim, a SCP poderá ser tributada tanto pelo Lucro Real quanto pelo Lucro Presumido.

Quanto ao Simples Nacional, em geral este regime não é aplicável à SCP, considerando que, usualmente, o sócio ostensivo é uma pessoa jurídica, pois há vedação para ingresso nesse regime quando o quadro societário da empresa é composto por pessoa jurídica (artigo 3º, § 4°, inciso I da Lei Complementar 123/2006).

Importante ressaltar que o regime adotado pelo sócio ostensivo (pessoa jurídica) não necessariamente será o mesmo a ser adotado na SCP. Não há qualquer vinculação nesse sentido.

Essa é a redação da Instrução Normativa RFB n° 1.700/2017:

Art. 246. Observadas as hipóteses de obrigatoriedade do regime de tributação com base no lucro real, as SCP podem optar pelo regime de tributação com base no lucro presumido e resultado presumido.

§ 1º A opção da SCP pelo regime de tributação com base no lucro presumido e resultado presumido não implica a simultânea opção do sócio ostensivo, nem a opção efetuada por este implica a opção daquela.

Temos também um artigo que trata especificamente sobre a Tributação da SPE, saiba mais.

Regras de tributação da SCP

As regras para opção pelo Lucro Real ou Lucro Presumido pela SCP são as mesmas adotadas pelas demais pessoas jurídicas, mas vale a pena relembrá-las:

O Lucro Real será o regime de tributação obrigatório às SCPs quando atenderem os critérios discriminados na tabela abaixo:

| Lucro real – regime obrigatório | |

| Receita total: | Superior a R$ 78 milhões nos últimos 12 meses, ou R$ 6,5 milhões por mês, se inferior a 12 meses. |

| Atividade: | 1. bancos comerciais 2. bancos de investimentos 3. bancos de desenvolvimento 4. agências de fomento 5. caixas econômicas 6. sociedades de crédito, financiamento e investimento 7. sociedades de crédito imobiliário 8. sociedades corretoras de títulos 9. valores mobiliários e câmbio 10. distribuidoras de títulos e valores mobiliários 11. empresas de arrendamento mercantil 12. cooperativas de crédito 13. empresas de seguros privados e de capitalização 14. entidades de previdência privada aberta 15. prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos 16. administração de contas a pagar e a receber 17. compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring) 18. securitização de créditos imobiliários, financeiros e do agronegócio. |

| Receita oriunda do exterior: | Lucros, rendimentos ou ganhos de capital. |

| Beneficiários de incentivos fiscais: | Quem por lei recebe isenção ou redução de imposto. |

| Regime de apuração: | Quem no decorrer do ano calendário recolheu os tributos pelo regime de estimativa. |

Nos demais casos, será facultada a opção pelo Lucro Presumido.

No Lucro Real, as alíquotas serão:

- Imposto de Renda da Pessoa Jurídica – 15% + 10% Adicional de IRPJ ao que exceder R$ 240.000,00/ano e R$ 60.000,00/trimestre, calculados sobre o lucro real, acrescido a CSLL.

- Contribuição Social sobre o Lucro Líquido – 9% calculado sobre o lucro real, antes do IRPJ.

- Programa de Integração Social (PIS) – 1,65% calculado sobre a receita, no regime cumulativo.

- Contribuição para Financiamento da Seguridade Social (COFINS) – 7,6% sobre a receita, no regime cumulativo.

Já no Lucro Presumido, teremos as seguintes alíquotas:

- Base de presunção do IRPJ sobre a receita bruta na venda de bens (8%) e prestação de serviços (32%): alíquota de 15% + 10% AIRPJ ao que exceder R$ 240.000,00/ano e R$ 60.000,00/trimestre;

- Base de presunção da CSLL sobre a receita bruta na venda de bens (12%) e prestação de serviços (32%): alíquota de 9%.

- Programa de Integração Social (PIS) – 0,65% calculado sobre a receita, no regime não cumulativo.

- Contribuição para Financiamento da Seguridade Social (COFINS) – 3% sobre a receita, no regime não cumulativo.

Perceba que as regras e percentuais aplicáveis às demais pessoas jurídicas se mantêm as mesmas para as SCPs.

Os lucros e dividendos serão distribuídos da mesma forma que o são em pessoas jurídicas, estando isentos do IRPJ.

Contudo, outras obrigações incidentes sobre a SCP deverão ser observadas.

Outras obrigações da SCP

- Conforme dito, as obrigações administrativas e tributárias ficam a cargo exclusivo do sócio ostensivo. Assim, caberá a ele apurar o resultado da atividade e recolher os tributos devidos.

- Os registros contábeis da SCP podem ser feitos nos livros do sócio ostensivo ou em livros apartados. Quando feitos nos livros do sócio ostensivo, deverão ser destacados seus registros e demonstrações financeiras, de modo a ser possível diferenciar o que pertence ao sócio ostensivo e o que pertence à SCP.

- O IRPJ e CSLL serão informados em campo próprio, mas na mesma declaração de rendimentos do sócio ostensivo – portanto, serão recolhidos em nome do sócio ostensivo.

- O IRPJ, CSLL, PIS e COFINS são pagos em conjuntamente, em guia única, pelo sócio ostensivo.

- É obrigatória a entrega da Escrituração Contábil Fiscal (ECF) pelo sócio ostensivo, de acordo com a Instrução Normativa n° 1.420/2013.

- No plano de contas do sócio ostensivo, deverá constar um subgrupo especial de receitas e despesas da SCP, de modo a facilitar a apuração de seu resultado.

- A SCP deverá manter sua escrituração contábil.

- O prejuízo fiscal apurado por uma SCP somente poderá ser compensado com o seu próprio lucro real, ainda que o sócio ostensivo possua mais de uma SCP. O mesmo vale para a base de cálculo negativo da CSLL com seu resultado positivo.

- Eventual alienação de participação em SCP será avaliado utilizando-se os mesmos critérios em alienação de participação societária em outras pessoas jurídicas.

- Os valores investidos por sócios pessoas jurídicas deverão ser registrados em conta do ativo não circulante.

Conclusão

Até aqui vimos que a SCP é uma excelente opção para realização de projetos em conjunto, trazendo em si o grande atrativo de baixa complexidade para sua constituição, além de não implicar em obrigações tributárias aos seus investidores.

Assim, o empreendedor consegue obter o capital necessário para exercer determinada atividade, sem precisar recorrer a empréstimos. Por outro lado, o investidor aporta o capital e obtém o lucro sem se preocupar com questões administrativas e legais.

No que diz respeito à tributação da SCP, as regras a serem observadas por ela, apesar de não ser efetivamente uma pessoa jurídica, são as mesmas, já que a SCP é equiparada à pessoa jurídica para esse fim.

Temos diversos artigos sobre Direito Tributário no blog, não deixe de ler nossas outras publicações!

Se você gostou deste artigo ou ainda tem alguma dúvida sobre o tema, deixe seu comentário logo abaixo e inscreva-se para receber em primeira mão as nossas próximas publicações.

Você também poderá nos avaliar no Google, seu feedback é muito importante para nós!

*Imagens de Getty Images no Canva Pro.