Um dos pontos chaves para ser avaliado pelo Incorporador/Construtor é o modelo de construção adotado para determinado empreendimento.

Tratamos anteriormente das diferenças entre as construções por empreitada e por administração, para ajudá-lo na escolha entre esses dois regimes, que dependerá do perfil da empresa e de seu público-alvo.

No artigo de hoje, trataremos de outro aspecto fundamental para essa escolha: quais são os tributos que incidem nos contratos de construção por administração e nos de empreitada.

Afinal, é relevante conhecer, antes de definir uma estratégia, quais são os tributos que deverão ser pagos, tendo em vista sua influência direta no custo da obra e, por conseguinte, no preço de venda.

Sabemos que a carga tributária do nosso país é alta, o que afeta diretamente as atividades empresariais. Dentre elas, não estaria de fora a construção civil, que é uma verdadeira força motriz do mercado brasileiro.

Já discutimos também sobre a tributação de receitas imobiliárias em um dos nossos artigos, mas, o tema de hoje, busca pormenorizar a tributação nesses dois regimes de obra em específico, para que você, Incorporador/Construtor, tenha maior subsídio na hora de escolher a modalidade adotada em seu empreendimento.

Índice

Breve introdução aos contratos de construção por empreitada e por administração

Apenas para rememorar os conceitos, o contrato de construção por empreitada engloba o serviço de construção, a contratação de mão de obra e os materiais. Todo o serviço, portanto, ficará a cargo do Construtor.

No regime de empreitada, o preço da obra é fixo, independentemente das variações de materiais ou mão de obra.

Por sua vez, nos contratos de construção por administração, todos os fornecedores serão contratados pelo condomínio de adquirentes ou pelo dono da obra, de modo que o Construtor será responsável, apenas, pela sua administração.

Assim, o custo a ser pago pelos adquirentes pode variar, considerando que eles arcarão com as despesas à medida que a obra for evoluindo.

Essas são as principais diferenças entre os regimes. Se você quiser saber mais detalhes sobre esses contratos, poderá continuar sua leitura clicando aqui.

Natureza da atividade

Antes de tratarmos da tributação desses empreendimentos, precisamos distinguir as atividades que estão envolvidas em cada tipo de contrato. Isso se faz necessário porque a tributação também poderá variar dada a natureza da atividade empresarial.

Atividades imobiliárias ou atividades da construção civil?

Em sentido amplo, caracteriza-se como atividade imobiliária a compra e venda de imóveis, a realização de desmembramentos ou loteamento de terrenos, a incorporação imobiliária ou a construção de prédios destinados à venda.

Porém, existe uma categorização e distinção ainda mais técnica que influi diretamente no modo de tributar as atividades empresariais.

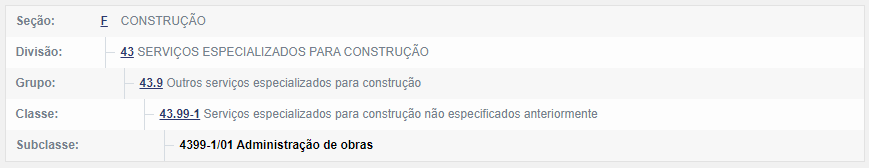

No registro de uma empresa, é necessário indicar o código CNAE (Classificação Nacional de Atividades Econômicas), que permite que, pela natureza da atividade, haja seu adequado enquadramento para apuração dos tributos devidos.

Neste contexto, a atividade de administração de obra, na construção por administração, está enquadrada nos serviços especializados para construção, e não em atividades imobiliárias, o que pode gerar alguma confusão pela terminologia.

Apesar de se tratar de uma administração no ramo imobiliário, a administração de construção não é uma atividade imobiliária segundo o CNAE, se enquadrando na seção de construção. De igual modo, a atividade de empreitada está incluída na seção de construção.

Por sua vez, a atividade imobiliária compreende as atividades de gestores de propriedade de imóvel, como: proprietários de imóveis, agentes e corretores imobiliários que atuam nas atividades de compra, venda e aluguel de imóveis e outros serviços relacionados como a avaliação de imóveis para qualquer finalidade. (Fonte: IBGE).

Também é considerada atividade imobiliária a administração de condomínios, shopping centers e outros imóveis, que pode ser desempenhada pelo próprio proprietário ou por terceiros, mediante contrato ou corretagem.

A tributação na atividade imobiliária (compra, venda e locação), já foi objeto dos nossos estudos em outro artigo. Você pode saber mais sobre esse assunto clicando aqui.

Tributação nos contratos de construção

Vejamos a seguir como é feita a tributação das receitas nos contratos de construção por empreitada e por administração.

Contrato de obra por empreitada global

Como vimos até aqui, na empreitada o contrato será fechado com um valor fixo, englobando todo o custo da construção: pela prestação de serviços, pela administração da obra, pela mão de obra e os materiais gastos.

Assim, a receita tributável terá uma base de cálculo maior.

Em se tratando de construtoras enquadradas no lucro real, incidirão os seguintes tributos:

IRPJ – 15%, CSLL – 9%, PIS – 1,65%, COFINS – 7,60%, sobre a receita bruta.

Contudo, nem todas as empresas possuem faturamento suficiente para se enquadrarem no lucro real, sendo o lucro presumido o regime de tributação mais adotado na construção civil, ante as restrições do Simples Nacional para as atividades imobiliárias (de incorporação imobiliária, por exemplo).

Desse modo, a tributação dos contratos de construção nas empresas optantes pelo lucro presumido será:

Para o IRPJ: Presunção de lucro de 8% quando o contrato de empreitada for por obra global, ou seja, quando todos os materiais e mão de obra forem fornecidos pela própria construtora, conforme o artigo 33, II, alínea ‘c’ da Instrução Normativa n° 1.700/2017 da Receita Federal, e alíquota de 15%.

Além disso, haverá o adicional de 10% de IRPJ sobre o valor de receita que for superior a R$ 20.000,00 (vinte mil reais) no mês.

Para a CSLL: Presunção de lucro de 12% nos contratos de empreitada por obra global (artigo 34 da Instrução Normativa n° 1.700/2017 da Receita Federal) e alíquota de 9%.

Assim, ainda que o valor da receita bruta no contrato de empreitada global seja maior, o percentual utilizado para fins de presunção do lucro será menor.

Ainda, a receita bruta estará submetida ao pagamento de PIS, na alíquota de 0,65% e COFINS, de 3%.

Contrato de obra por administração

As regras para as empresas enquadradas no lucro real são as mesmas, independentemente da forma da prestação de serviços no contrato:

IRPJ – 15%, CSLL – 9%, PIS – 1,65%, COFINS – 7,60%, sempre sobre a receita bruta.

Nos contratos de obra por administração o valor de receita tributável é, em regra geral, o valor devido a título de taxa de administração, ou, ainda, da prestação de serviços que efetivamente será ofertada pela construtora. Isso dependerá, na realidade, do arranjo comercial que for formalizado entre o contratante e o contratado. Mas, a princípio, para as empresas enquadradas no lucro presumido, o valor tributável desse tipo de prestação será o da taxa de administração.

Para o IRPJ: Por sua vez, se o contrato for de empreitada parcial, incluindo-se aqui a construção por administração, se somente for fornecida a mão de obra, ou, ainda, com emprego parcial de materiais, para fins de fixação da base de cálculo do IRPJ a presunção de lucro será de 32%, de acordo com o artigo 33, IV, alínea ‘c’ da Instrução Normativa n° 1.700/2017 da Receita Federal, aplicando-se sobre essa base de cálculo as alíquotas de 15%, mais o adicional de 10% no valor que superar o limite de R$ 20.000,00/mês.

Em relação à CSLL, a base de cálculo será fixada em 32% sobre o total da receita auferida, aplicando-se a alíquota de 9% (artigo 34, IV, alínea ‘d’ da Instrução Normativa n° 1.700/2017 da RFB).

De mesmo modo, a receita bruta estará submetida ao pagamento de PIS, na alíquota de 0,65% e COFINS, de 3%.

Assim, ainda que o valor final do contrato por administração possa ser menor, os percentuais de presunção para apuração do lucro são bem maiores.

Portanto, o critério essencial para definir se a presunção aplicável será de 8% ou 32% no lucro presumido, é o emprego de materiais na prestação de serviços – o que também servirá para definir se o contrato é de empreitada global ou de administração.

Esse é o entendimento da RFB apresentado na Solução de Consulta COSIT n° 8/2014:

“Às receitas decorrentes da prestação de serviços de construção civil somente se aplica o percentual de presunção de 8% (oito por cento) para o IRPJ na hipótese de contratação por empreitada na modalidade total, com fornecimento, pelo empreiteiro, de todos os materiais indispensáveis à execução da obra, sendo tais materiais incorporados a esta. As demais receitas decorrentes de prestação de serviços, salvo as de serviços médicos e hospitalares definidos na legislação, sujeitam-se ao percentual de presunção de 32% (trinta e dois por cento).”

Vejamos no quadro exemplificativo as diferenças de tributação em cada uma das hipóteses:

| Contrato de empreitada global | Contrato de administração | |

| Receita tributável | Custo total da obra, compreendendo os materiais, a prestação de serviços e mão de obra | Valor do contrato, compreendendo a taxa de administração e eventual serviço contratado |

| IRPJ | Presunção de lucro de 8%, alíquotas de 15% e adicional de 10% sobre o excedente de R$ 20.000,00 | Presunção de lucro de 32%, alíquotas de 15% e adicional de 10% sobre o excedente de R$ 20.000,00 |

| CSLL | Presunção de lucro de 12% e alíquota de 9% | Presunção de lucro de 32% e alíquota de 9% |

| PIS | 0,65% | 0,65% |

| COFINS | 3% | 3% |

| Alíquota efetiva | 6,73% | 14,53% |

Além dos tributos federais, pela prestação do serviço efetivada será devido, ainda, O ISSQN (Imposto sobre Serviços de Qualquer Natureza), tendo em vista que, tanto a construção por empreitada quanto a por administração estão incluídas na Lista de serviços anexa à Lei Complementar n° 116, de 31 de julho de 2003, que dispõe sobre o imposto:

7.02 – Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes, inclusive sondagem, perfuração de poços, escavação, drenagem e irrigação, terraplanagem, pavimentação, concretagem e a instalação e montagem de produtos, peças e equipamentos (exceto o fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da prestação dos serviços, que fica sujeito ao ICMS).

A alíquota do ISSQN pode variar entre 2 e 5% do valor da prestação de serviços, a depender do Município em que a obra será executada. Em Belo Horizonte/MG, para a construção civil, a alíquota do ISSQN será de 5%.

Redação dos contratos

Como vimos até aqui, a tributação nesses dois regimes de obra é bem diferente para as empresas enquadradas no lucro presumido, que são a grande maioria na construção civil.

Portanto, a definição prévia da modalidade de obra a ser executada no empreendimento é importante, inclusive, para fins de tributação, devendo o contrato de prestação de serviços estar redigido de forma clara e precisa.

Desse modo, é de extrema relevância que se defina no contrato o objeto correto da prestação: se o contrato será de empreitada ou de administração.

É muito comum que se confunda os conceitos e se misture os objetos do serviço, o que pode gerar o recolhimento de tributos de forma incorreta, culminando em multas, lançamentos e infrações indesejados e, enfim, uma série de contratempos que você o seu negócio definitivamente não precisam.

Para que você saiba exatamente quais os custos que poderá ter durante o seu negócio, tenha sempre um suporte jurídico adequado, para que isso não se torne um problema com o Fisco, seus contratantes e até mesmo com os adquirentes.

Conte com a nossa equipe especializada para lhe auxiliar nessa escolha e garantir que o seu empreendimento esteja o mais seguro possível!

Conclusão

A escolha do regime de obra não deve ser feita baseada somente no perfil da empresa e no público-alvo, mas, também, considerando a carga tributária incidente sobre aquele contrato, que poderá variar a depender da escolha do empreendedor.

Assim, definir os parâmetros da atividade a ser desempenhada pela Construtora é fundamental para se evitar uma tributação equivocada. Por isso, é importante que o seu instrumento contratual estabeleça os parâmetros da prestação de serviço para que fique claro se o contrato de obra é por empreitada ou por administração.

Conte conosco para a estruturação desse projeto e fortalecimento de seu negócio!

Esperamos que este artigo tenha sido útil para esclarecer os principais pontos sobre a tributação nos contratos de construção.

Temos diversos outros artigos que poderão trazer informações de grande valia para o seu negócio. Não deixe de ler nossas outras publicações!

Além disso, não esqueça de deixar seu feedback no Google e um comentário. Sua avaliação é muito importante para nós!

*Imagem de Getty Images, no Canva Pro.

Me esclareceu muitas dúvidas

Olá, Marcelo! Agradecemos o comentário e o feedback positivo.